Por Murilo Bássora

O peer-to-peer lending (ou P2P Lending) é uma modalidade de investimento nova no Brasil, mas que está crescendo muito rápido devido aos retornos atrativos e também ao propósito de impacto que pode gerar na sociedade. O princípio que norteia o P2P Lending é a desintermediação bancaria, pois o investidor pode investir diretamente nas pequenas empresas, injetando recursos nas economia real. No entanto, por ser uma modalidade nova, ainda gera muitas dúvidas para os investidores interessados: Como saber se o meu portfólio está performando bem? Qual retorno devo esperar após as perdas com inadimplência? O objetivo desse post é instruir o investidor a respeito da expectativa de retorno que pode obter e como o retorno do seu portfólio evolui ao longo do tempo.

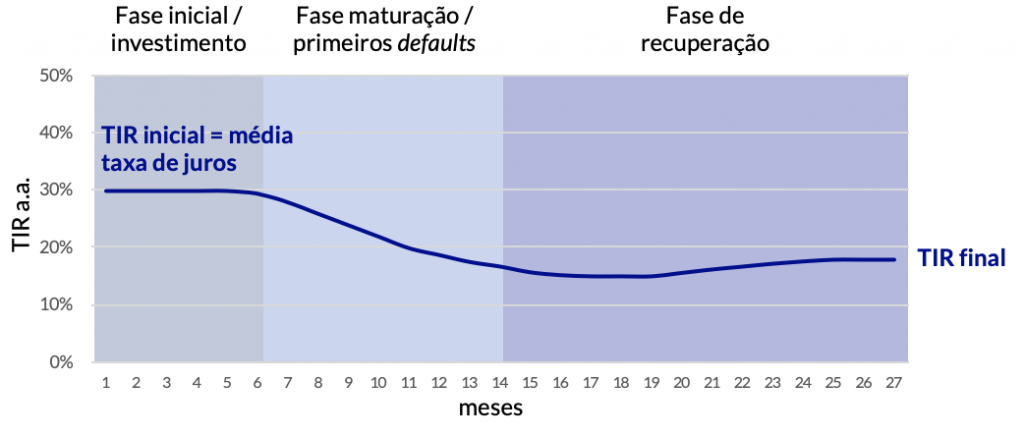

O primeiro passo é entender na dinâmica do ciclo de vida de um portfólio peer-to-peer:

Como explicamos em um artigo anterior (https://www.nexoos.com.br/guia-de-investimentos/tir/), a Nexoos estima a sua TIR (taxa de retorno interno) aplicando regras de provisionamento que dependem do atraso do tomador no pagamento das parcelas.

Assim a TIR de um empréstimo, estimada num momento no tempo, depende do que já foi pago pelo tomador e do numero de dias de atraso naquele momento, se tiver atraso.

Ciclo de vida de um portfólio:

Imagina um portfólio que foi constituído em um período curto e que o investidor parou de investir até a maturidade do portfólio.

O ciclo possui 3 fases:

- Fase de investimento e primeiros meses: a carteira ainda jovem, não é impactada pelos atrasos, a TIR é próxima das taxas de juros média dos empréstimos

- Fase de maturação: o portfólio é impactado pelos atrasos e a inadimplência, as regras de provisionamento impactam o calculo da TIR.

- Fase de recuperação: a cobrança começa a trazer resultado com alguns tomadores que voltam a pagar (acordos) ou valores recuperados judicialmente. Na esfera judicial o prazo de espera tende a ser maior.

Gráfico meramente ilustrativo

Como esse perfil varia ao longo do tempo dependendo do risco médio da minha carteira?

Quanto menor o risco (ratings A e B):

- Menor é a potencial ‘perda’ entre a TIR inicial e a TIR final

- Menor é a volatilidade da TIR final (diferença limitada entre o maior valor provável e o menor valor provável)

Quanto maior o risco (ratings C e D):

- Maior é a potencial ‘perda’ entre a TIR inicial e a TIR final

- Maior é a volatilidade da TIR final (diferença importante entre o maior valor provável e o menor valor provável).

Conclusão, a performance de uma carteira de empréstimos peer-to-peer evolui ao longo do tempo. Acompanhe a TIR disponibilizada na sua conta Nexoos.

Bons investimentos!

Os comentários estão fechados.